2018中国房地产开发企业500强榜单(附后)刚刚发布,小田第一时间进行新鲜解读,试图透过40个关键点解读行业及房企正在经历的新变化、新趋势、新机会。

壹

政策

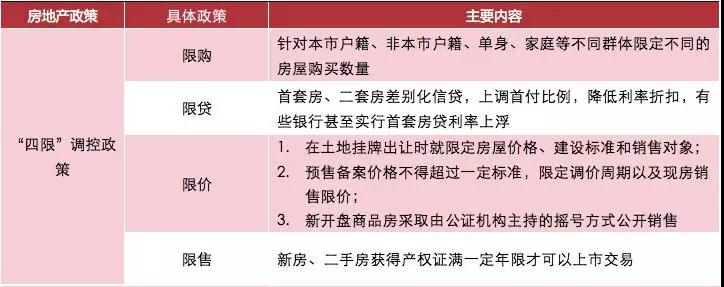

2017年中央确立了“房子是用来住的,不是用来炒的”定位后,房地产行业在政策层面遭遇了多方围堵:

1、“四限”时代:“限购”、“限贷”、“限价”、“限售”,行业面临的调控力度进入前所未有;

2、去年,在中央提出加快构建租售并举的住房制度后,租赁话题大火:政府培育住房租赁企业;房企纷纷进入住房租赁领域;金融政策给支持,税收政策给优惠,土地供给在增加,共同推动住房租赁市场发展。

3、加大保障房棚改货币化力度。国务院常务会议确立从2018年到2020年再改造各类棚户区1500万套,在商品住房库存量大、市场房源充足的市县,进一步提高货币化安置比例,同时明确加大中央财政补助和金融、用地等支持。

4、“限商”。商办项目因地制宜差别化施策,热点城市加强商办项目监管

5、在金融方面,地产行业金融去杠杆全面升级,首付贷监管加强、消费贷已成历史、房贷利率折扣取消并上浮的越来越多,资环境趋紧导致房企债务压力有所增加,企业净资产规模增速在2016年达到峰值后开始回落。

贰

规模/集中度

6、2017年,房地产的数据上呈现出放量大涨。年内全国商品房销售金额实现13.37亿元,销售面积实现16.94亿平方米,同比上年分别增长13.7%和7.7%。全国房地产开发投资10.98万亿元,比上年名义增长7.0%。

7、行业的集中度在加速攀升,三家龙头房企碧桂园、万科、恒大则齐刷刷的进入5000亿阵营,在销售榜单上碧桂园首次登顶,而恒大则占据了房企TOP500测命榜单的榜首位置,三家的销售额合计就占据了500强的37%;

8、值得关注的是融创业内排名继续提升,借助其收并购优势、充足的可售货源、良好的项目品质位列榜单第五名,较上年上升了3个位次,业内开始盛传G4的新提法;

9、房企的千亿俱乐部首次迎来大规模的扩容,一举达到了17家,千亿几乎就成了TOP20的门槛,不过,今年千亿俱乐部有望继续迎来大规模扩容;

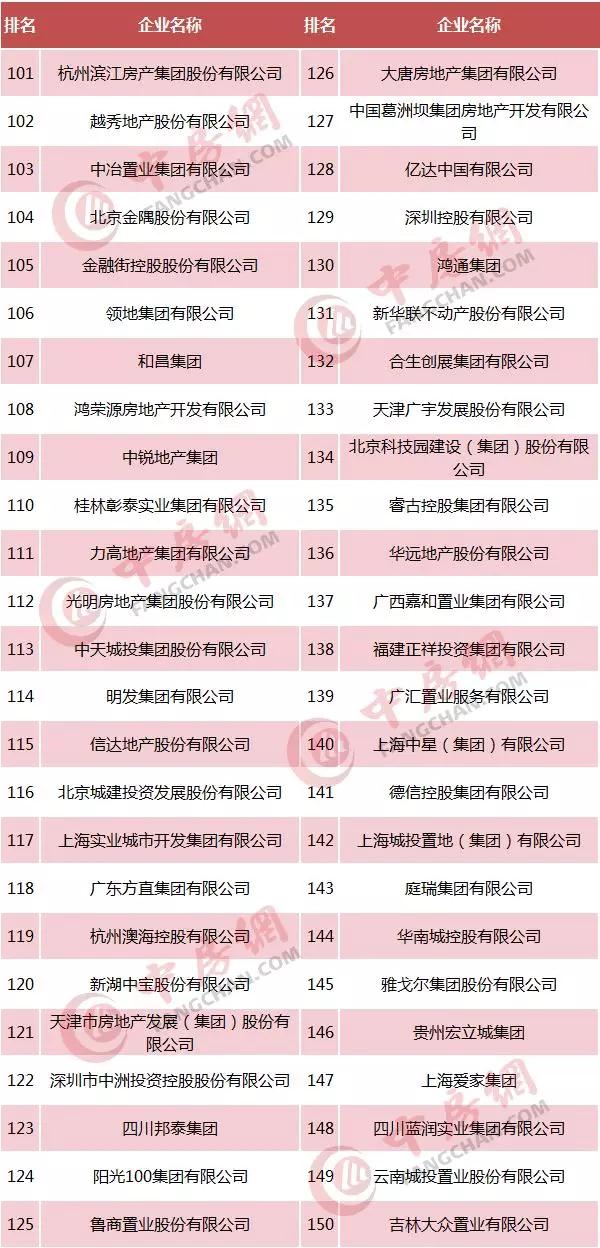

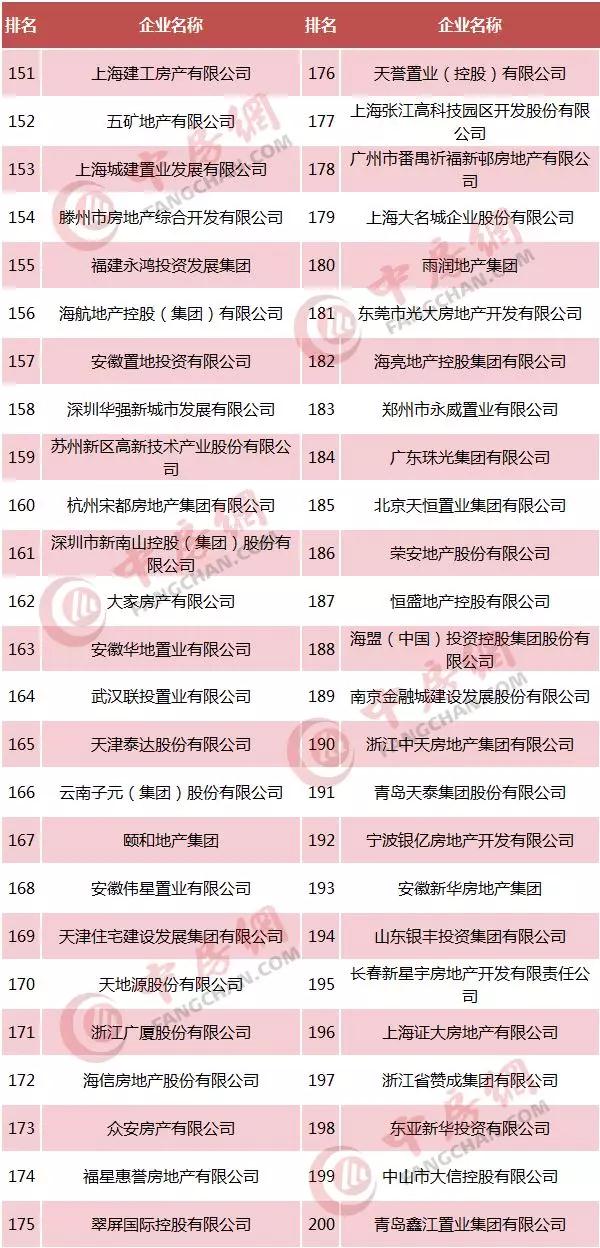

10、TOP50、TOP100、TOP200的销售金额分别占据500强总销售金额的70%、84%和94%,换句话说,剩余300家房企的销售金额占比仅仅6%。不同梯队之间的房企规模差距在迅速被拉大,反映出行业集中度带来的惨烈现状。

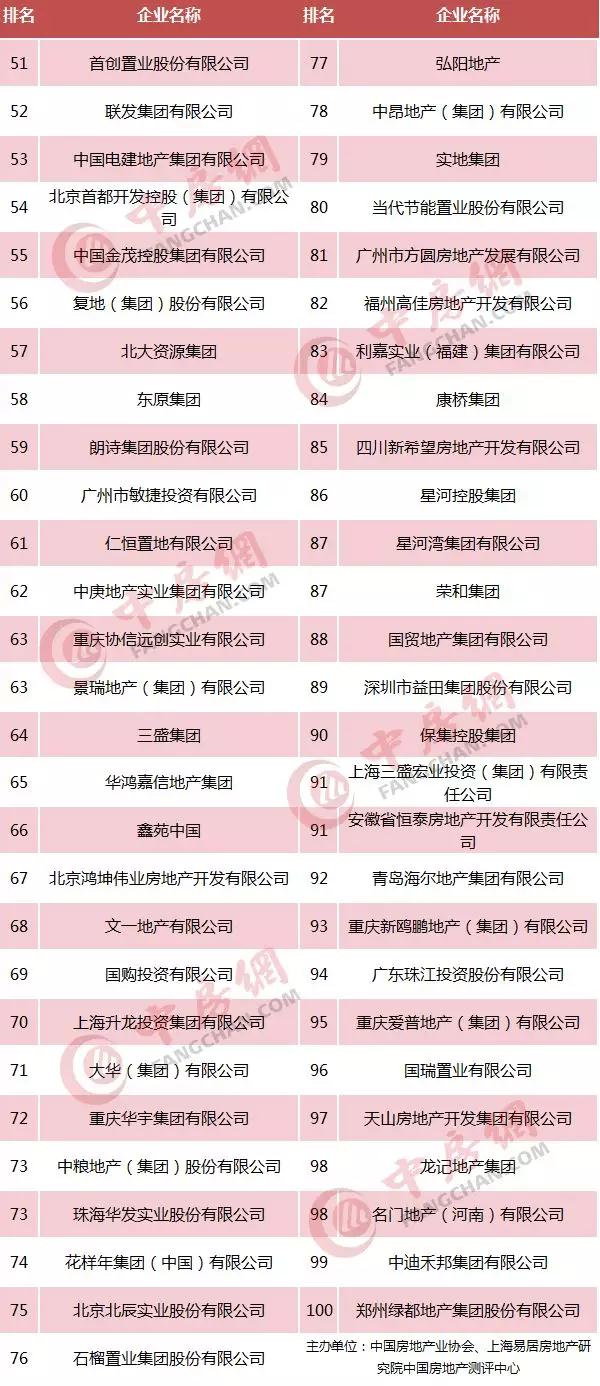

11、在本次TOP100的榜单中,有12家首次挺进,是近十年500强测评中变化最大的一次,当然也意味着去年有12家房企在过去一年已经被收并购,或退出房地产等。根据Wind资讯数据统计,2017年房地产行业并购案宗数为315起,涉及金额为3291.28亿元,同比下降18%,并购案件总数大幅提升59%。

12、500强房企总资产规模稳步积累,但净资产规模增速有所放缓。2017年,500强房企总资产均值为478.09亿元,同比增长28.52%;企业净资产均值为107.76亿元,同比增长17.03%,增速较上年减少了13.50个百分点。

叁

土储/拿地

13、土地储备向龙头房企快速集中。重点城市都颁布了不同程度的土地新规,提高了拿地门槛,这导致中小房企拿地生存的空间越来越小,推高了行业集中度。

14、大型房企拿地热情高涨,积极补仓。50家百亿代表房企2017年招拍挂拿地金额高达22420.3亿元,同比增长74.4%;拿地面积37546.7万平方米,同比增长81.4%。

15、拿地重心从一二线城市向三四线城市下沉。50家百亿代表房企2017年三四线城市拿地面积同比增长145%,楼面价同比增长53.9%。与之形成鲜明对比的是,50家百亿代表房企一线、二线城市拿地面积同比仅分别增长63.0%、46.7%,占比则依次下降0.7个百分点、11.3个百分点。

16、土地招牌挂愈难,并购拿地成为房企拿地的主力方式。比如2017年7月份融创以438.44亿元价格收购万达13个文旅项目91%的股权,凭借这一收购,融创新增5897万平米土地储备。

17、联合体拿地成为新潮流。联合拿地不仅可以减轻资金压力,引入合作伙伴可以有效分散市场风险,提升利润率,三则实现了产品研发、销售、融资的优势互补。

18、房企拿地成本一直在上升。2017年,房地产开发企业土地购置面积25508万平方米,比上年大幅增长15.81%;土地成交价款13643亿元,同比大幅增长49.45%,远超土地购置面积增速。

19、在一线城市以及强二线城市,在土地出让中要求自持已成为必然趋势。开启“租售同权”时代,未来在一二线城市可能已经找不到中小房企的项目了。

肆

资金/风控

20、融资渠道收紧,房企融资成本上升。从融资渠道来看,一方面,受国家收紧房地产行业融资政策影响,银行对房地产融资方面更加谨慎,房企公司债发行规模严重“缩水”,公司债发行利率亦呈现上升趋势。

在融资成本上,房企境外债、公司债及中票融资成本在2017年均呈现上升趋势。龙头房企平均融资成本约为4.5%左右,部分中小型房企融资成本多在6%以上。

21、透过500强房企的测评,出乎意料的是房企杠杆率有所攀升:500强房企2017年资产负债率均值为63.93%,较上年小幅上升1.39个百分点;净负债率均值为70.45%,较2016年的69.05%上升1.41个百分点。显然,与当下各行各业都在降杠杆的时代背景相违背。

22、不过,房企似乎并不担心负债率/净负债率的提升,主要信心来自于运用资金的能力在提升,更懂得短期偿债与长期负债之间的平衡,房企的现金持有都比较充裕,短债压力在降低。2017年,500强房企流动比率均值为2.29,较2016年上升12.10%;速动比率均值由2016年的1.56提升至1.81,上升25.14%。

23、2017年房地产开发企业到位资金保持增长,但增速放缓。从房地产开发投资资金来源来看,2017 年,房地产开发企业到位资金 156053 亿元,同比增长 8.2%,增速较2016年有所放缓,房企差钱的日子还在后面。

24、国内政策的高压态势也导致了房地产市场融资通道收紧,倒逼房企将目光转向海外市场,通过发行海外债的方式获取大量资金,绿城中国、华夏幸福、碧桂园等企业均发行了海外债,拥有海外融资平台成为关键。

25、房企融资方式呈现多元化趋势:在政策倒逼下,房地产私募基金、ABS、REITs、永续债等等创新融资方式不断涌现,碧桂园400亿规模ABS获批给房企指明了新道路。

伍

区域/分化

26、城市分化继续加剧,冰火两重天继续上演。一线城市成交腰斩,陷入冰河期;二线城市不再是一路高歌,而是涨跌互现;四线城市成为最大的亮点,在去库存、货币化安置等政策引导下拯救了房地产的颓势;

27、热点城市经济圈需求外溢市场成为各大房企投资新宠。由于热点城市受困于调控政策,部分需求外溢,因此热点城市周边的城市群也成为房企投资的新机遇。在城市群概念的带动下,这类城市在去年走出一波长虹气势。

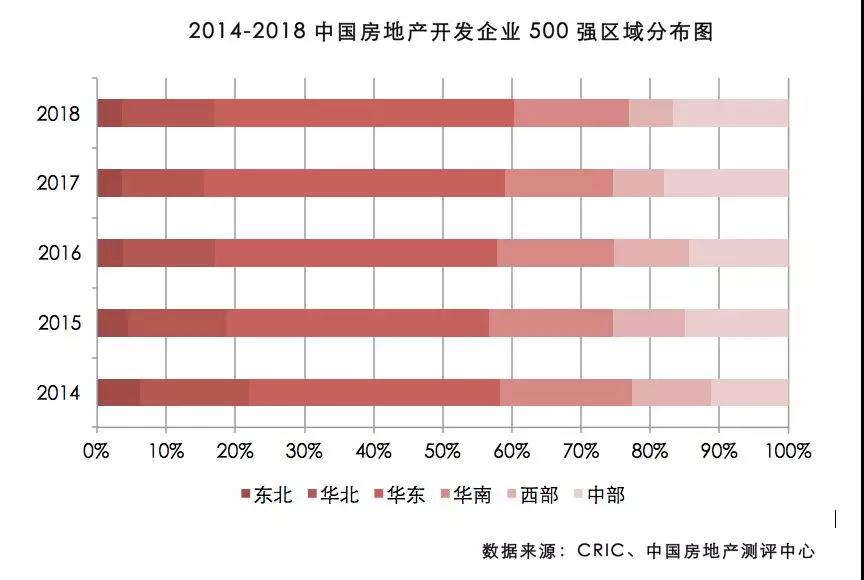

28、500强房企中,总部位于华东和华南两区域的企业数量占比超过60%。除了本身房企密集外,房企东南飞的现象在近几年愈加明显。在上海虹桥商务区,东原、新力、协信等外来房企扎堆入驻,成为房企总部最密集的区域。

六

创新/多元化

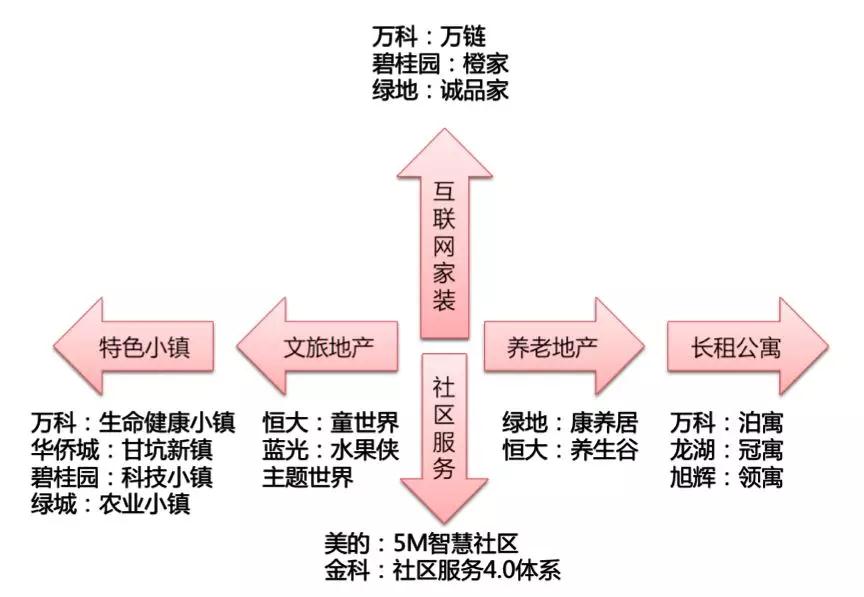

29、房企对自身的定位开始发生转变,不再满足于建造房子,而是转型为美好生活的服务商。自从中央提出“美好生活”这一概念后,不少房企都顺应政策,典型房企如万科“美好生活场景师”、融创“美好生活运营商”、中交地产的“美好生活营造者”等。

30、布局特色小镇项目。全国已有20个省份提出特色小镇创建计划,计划数量超过1500个,在这一波浪潮中,国内房企也争相出台小镇计划,企图进行转型升级、寻找新的利益增长点。典型房企如碧桂园、华侨城、绿城等房企都有这方面布局,但是各自的着重点也有不同,比如碧桂园的科技小镇模式,绿城的农业小镇模式,华侨城的文旅小镇等。

31、养老地产新景象。用“养老”旗号进行圈地及促销已成“过去式”,房企越来越倾向于和保险、医疗等专业机构深入合作,甚至直接收购医疗医院等,将适老物业开发、养老保险产品设计、医疗护理服务三大业务统筹考虑,打通开发运营全过程,真正意义上的养老地产开始雏形显现。

32、拓展物流地产板块业务。最为典型的是万科领衔中国财团以790亿元收购新加坡著名物流集团普洛斯,极大深化了在物流地产行业的资源投入及行业布局。

33、文旅产业大爆发:去年,品牌房企扎堆海南,而海南房地产市场的疯狂也再度上演,不过文旅行业的大事件当属融创耗资438.44亿元收购13个万达城项目,此举让融创摇身一变成为全国最大的文旅企业。

34、挖掘互联网家装等附加业务。不少房企建立了自身的家装品牌,如“万科美好家”装修品牌,恒大联合海尔推出家电家装一体化服务,通过探索互联网家装领域,打通上下游产业链,提供增值服务。

35、借助科技力量升级产品线正愈加受到重视:2017年,碧桂园全部淘汰了传统木模板体系,大力推广SSGF工业化建造体系;葛洲坝推出的“5G科技”体系集当代建筑、绿色科技、智慧互联和全生命周期等领域成果于一身,大打科技牌。

36、重点发展租赁市场,长租公寓受关注。在一二线城市,在出让的地块中越来越多的要求开发商自持或标注租赁,促使开发商或主动、或被动的布局长租公寓,房企在租赁上的竞争显现,比如万科“泊寓”、龙湖“冠寓”、旭辉“领寓”等,不过尽管竞争展开,但前景似乎依然迷茫。

37、监管层大力支持长租公寓REITs。全国首单住房租赁类REITs、首单长租公寓类REITs产品新派公寓权益型房托资产支持专项计划、国内首单央企租赁住房REITs—“中联前海开源-保利地产租赁住房一号资产支持专项计划”、旭辉领寓类REITs相继获批。发行类REITs产品,成为长租公寓的突破口。

柒

盈利

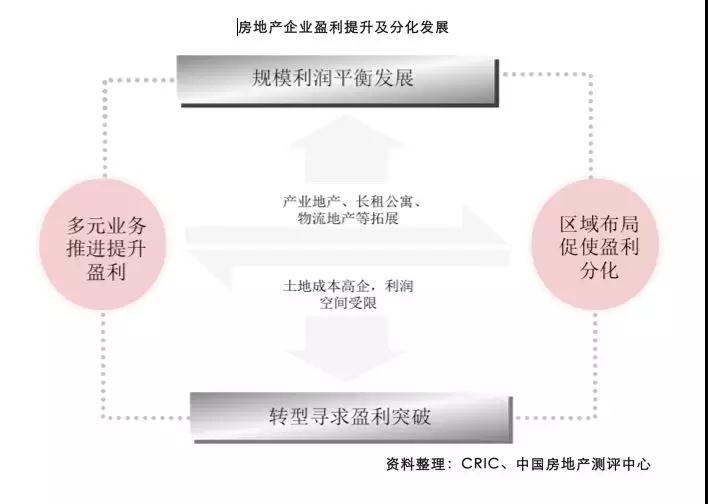

38、净利润保持高速增长,增幅回落。2017年,500强房地产开发企业净利润均值达7.57亿元,同比增长18.06%,净利润仍保持高速增长,但增速较2016年略有回落。

销售费用、管理费用和财务费用等三费增加显示出年内调控政策下房企经营压力正在加大。传统房产开发的利润被压缩,许多房企开始企图通过多元化业务来寻求新的利润增长点。

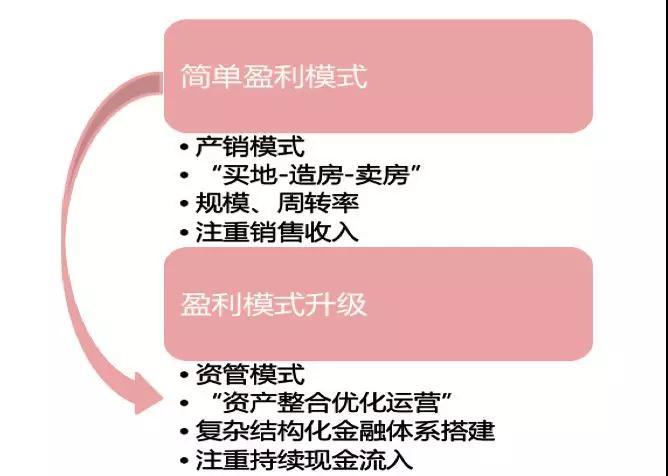

39、房地产企业盈利模式发生转变:从“产销模式”向“资管模式”转变,从“买地造房卖房”向“资产整合优化运营”转变,行业面临全面转型。

捌

公益

40、房企主动投身到公益扶贫脱贫事业,践行社会责任。典型如恒大投入110亿元结对帮扶贵州省毕节市,碧桂园则对清远英德整县进行帮扶,所谓能力越大,责任越大,房企流淌的也绝对是道德的血液。

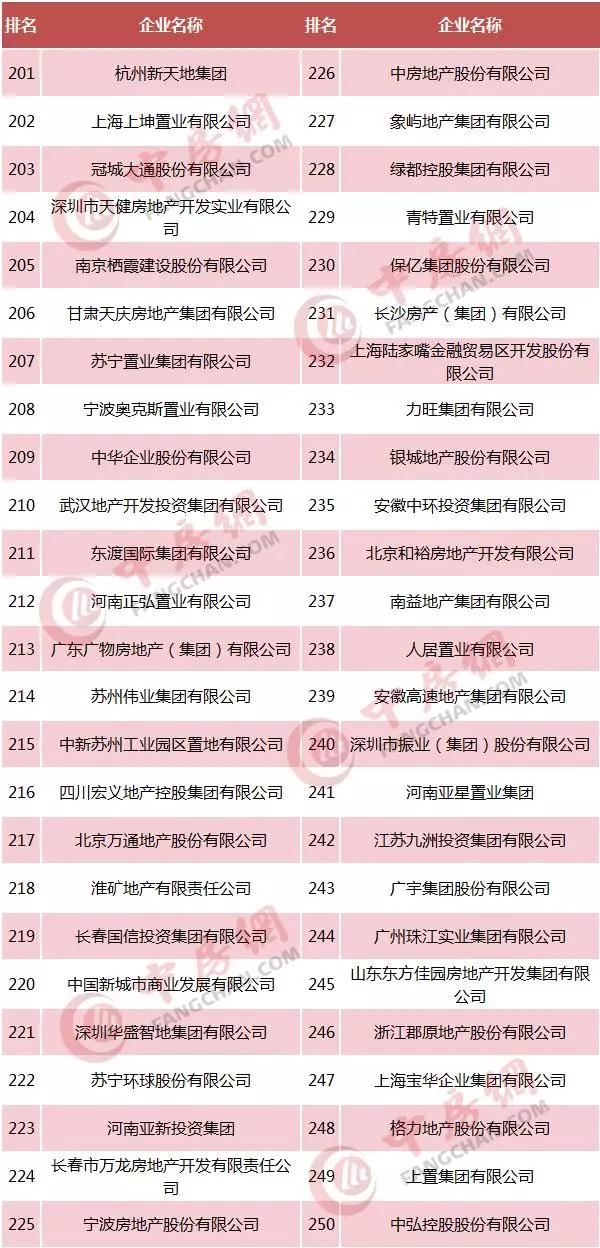

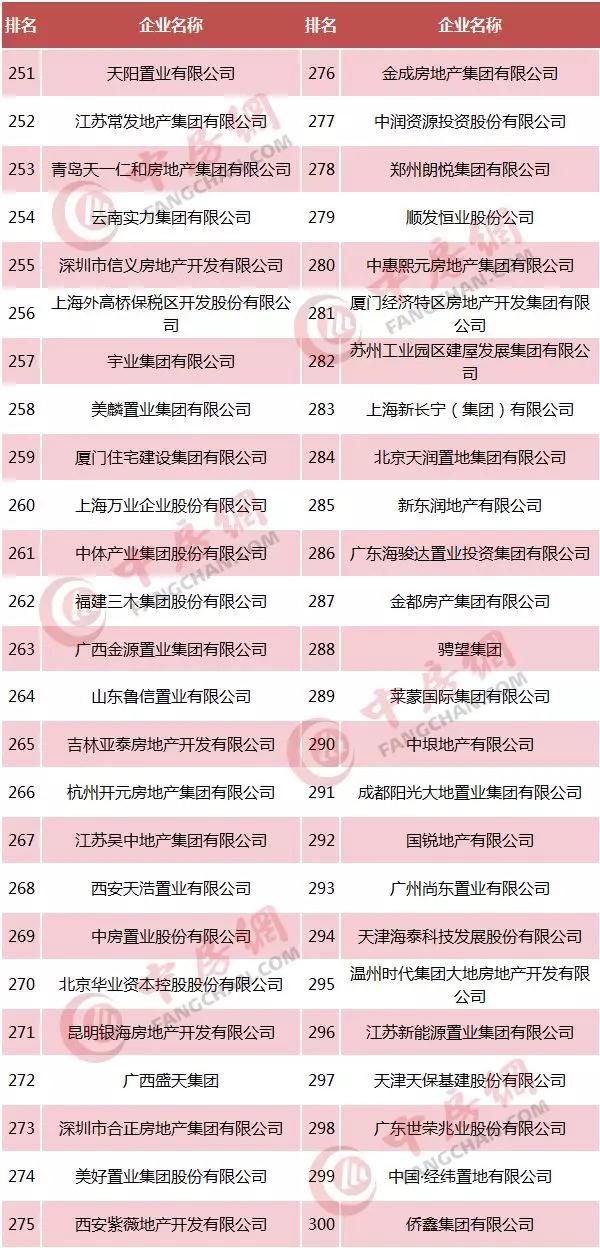

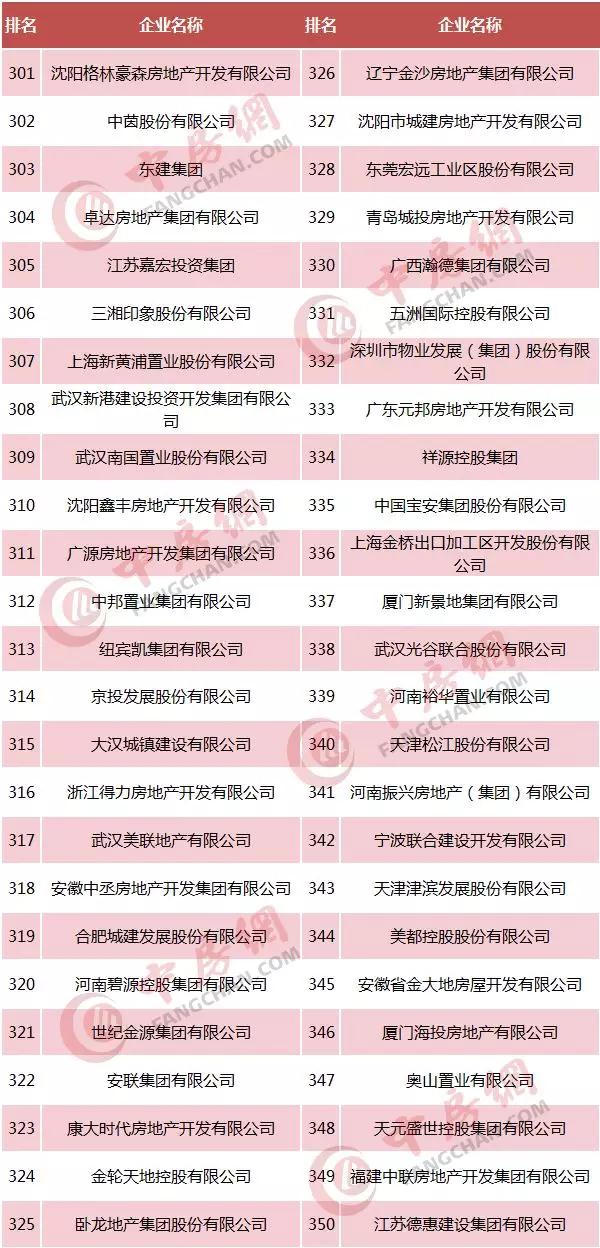

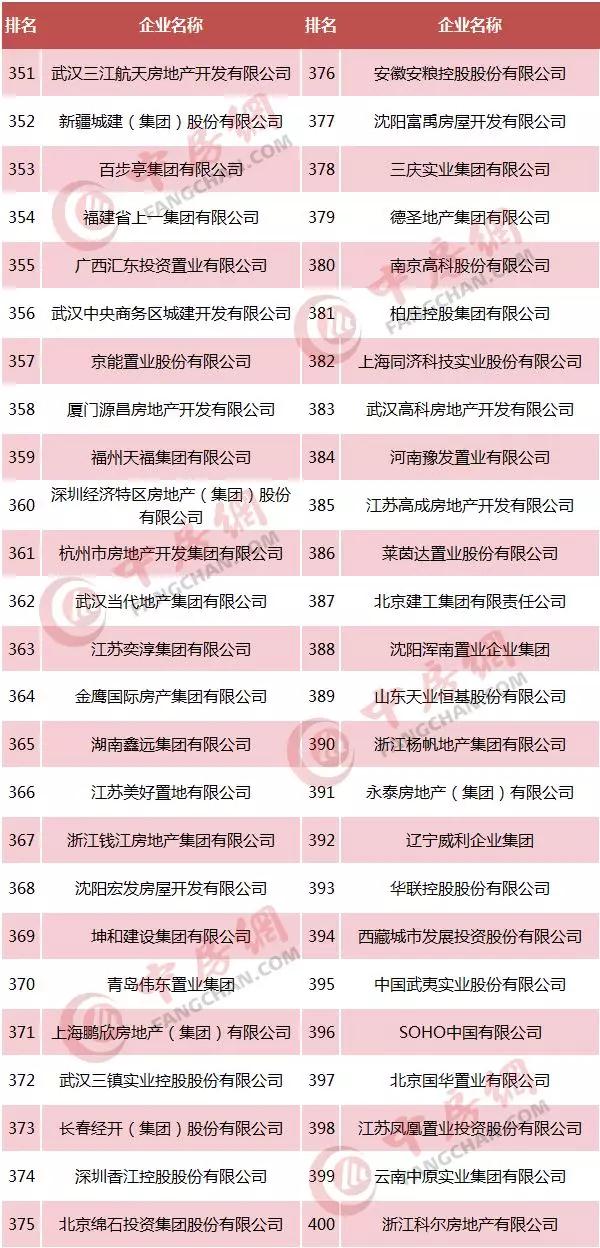

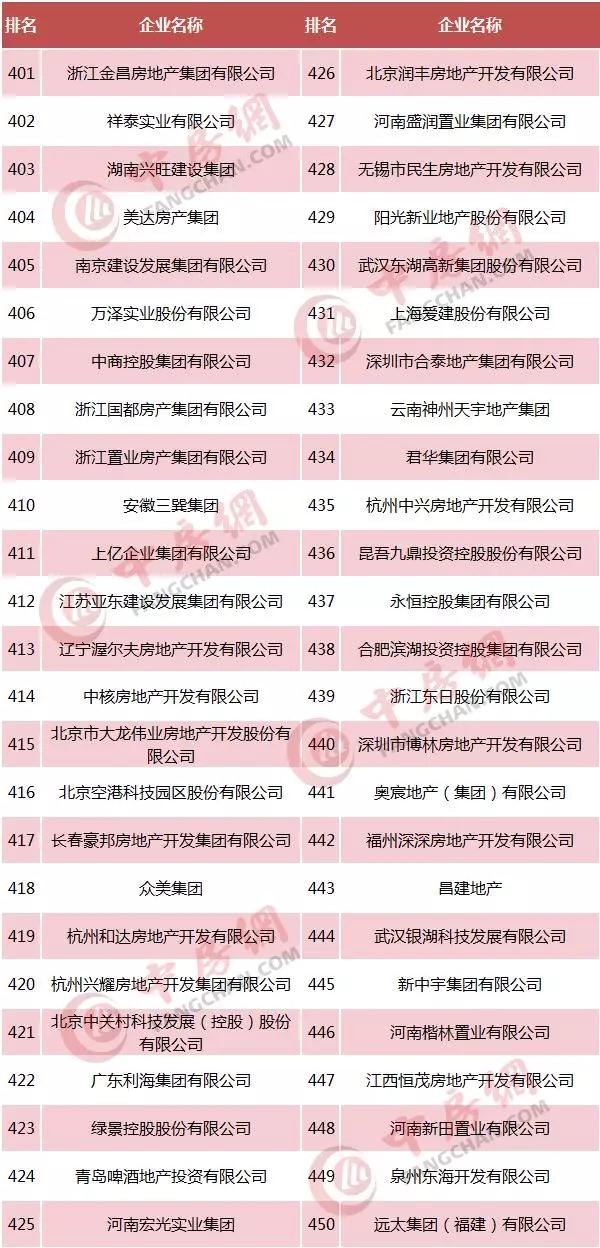

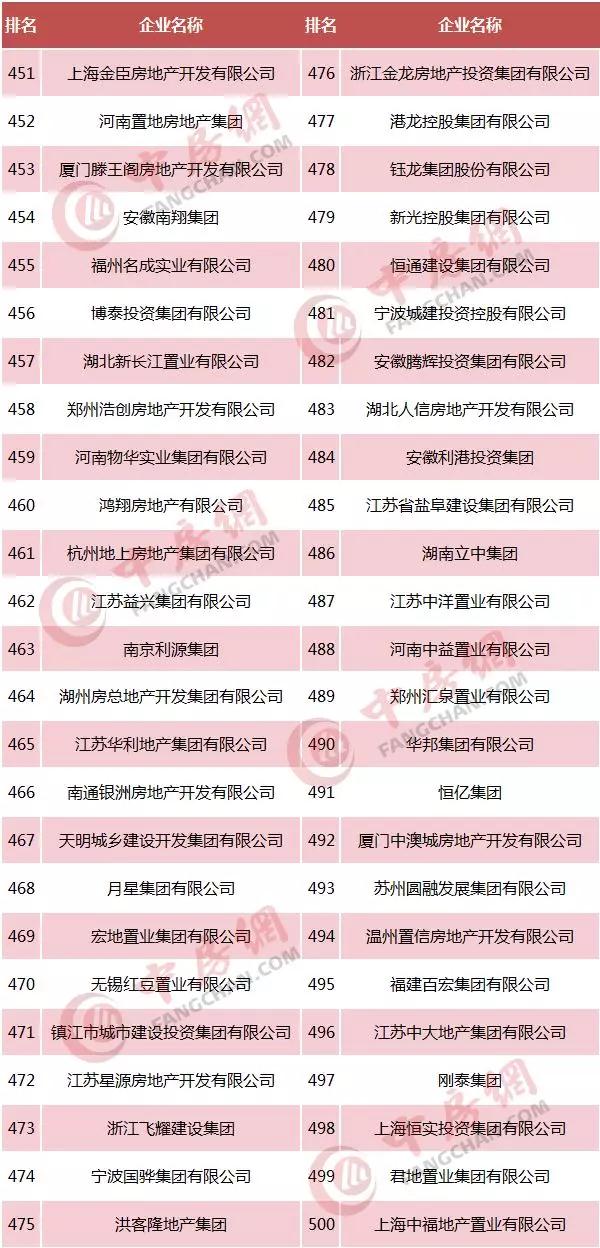

附:

-

-